REER : ce qu'il faut savoir

Savez-vous ce qu'est un REER et ce qu'il peut vous apporter?

Que ce soit par l'entremise de votre employeur, de votre famille ou de vos amis, vous avez sûrement entendu parler du régime enregistré d'épargne-retraite (REER). Mais de quoi s'agit-il exactement et comment fonctionne-t-il? Voici l'essentiel à savoir pour bien comprendre ce qu'est le REER et comment il peut faire travailler votre argent pour vous.

Qu'est-ce qu'un REER?

Le REER est un outil financier qui incite à épargner pour la retraite. Il peut aussi être utilisé pour réaliser d'autres grands projets comme l'achat d'une maison grâce au régime d'accession à la propriété (RAP) ou un retour aux études avec le régime d'encouragement à l'éducation permanente (REEP).

Quels sont les avantages du REER?

Économisez de l'impôt et investissez avec flexibilité

Lorsque vous cotisez à votre REER, le montant est déduit de votre revenu imposable. Cela vient donc directement réduire votre facture fiscale. Par exemple, une personne ayant un revenu de 57 376 $ à 106 495 $ en 2025 est imposée à un taux marginal de 36,1 %. Si elle cotise 5 000 $ dans un REER avec les produits FlexiFonds, elle obtiendra une économie d'impôt de 1 805 $*.

Les avantages du REER+ au Fonds de solidarité

En choisissant le REER+ au Fonds de solidarité FTQ, elle bénéficie de crédits d'impôt supplémentaire de 30 %**. Lorsqu'on les combine aux déductions REER habituelles, la réduction d'impôt passe donc à 3 305 $. Son épargne de 5 000 $ ne lui aura coûté que 1 695 $.

Pour obtenir un résultat personnalisé, vous pouvez utiliser le calculateur d'économies d'impôt du Fonds de solidarité FTQ. Si vous faites un retrait dans votre REER autrement que par le RAP et le REEP, vous devrez toutefois payer de l'impôt sur le montant retiré.

Reportez l'impôt

Le REER permet de reporter l'impôt que vous avez à payer sur votre revenu. L'avantage est que votre taux d'imposition actuel est probablement plus élevé que celui que vous aurez à la retraite. Ainsi, en reportant l'impôt à payer, vous devriez avoir une facture fiscale plus légère que ce que vous avez obtenu comme déduction lorsque vous avez cotisé. De plus, entre-temps, l'argent investi dans votre REER pourrait fructifier à l'abri de l'impôt.

Faites fructifier votre argent

Une fois que votre argent est dans votre REER, il peut générer des bénéfices à l'abri de l'impôt.

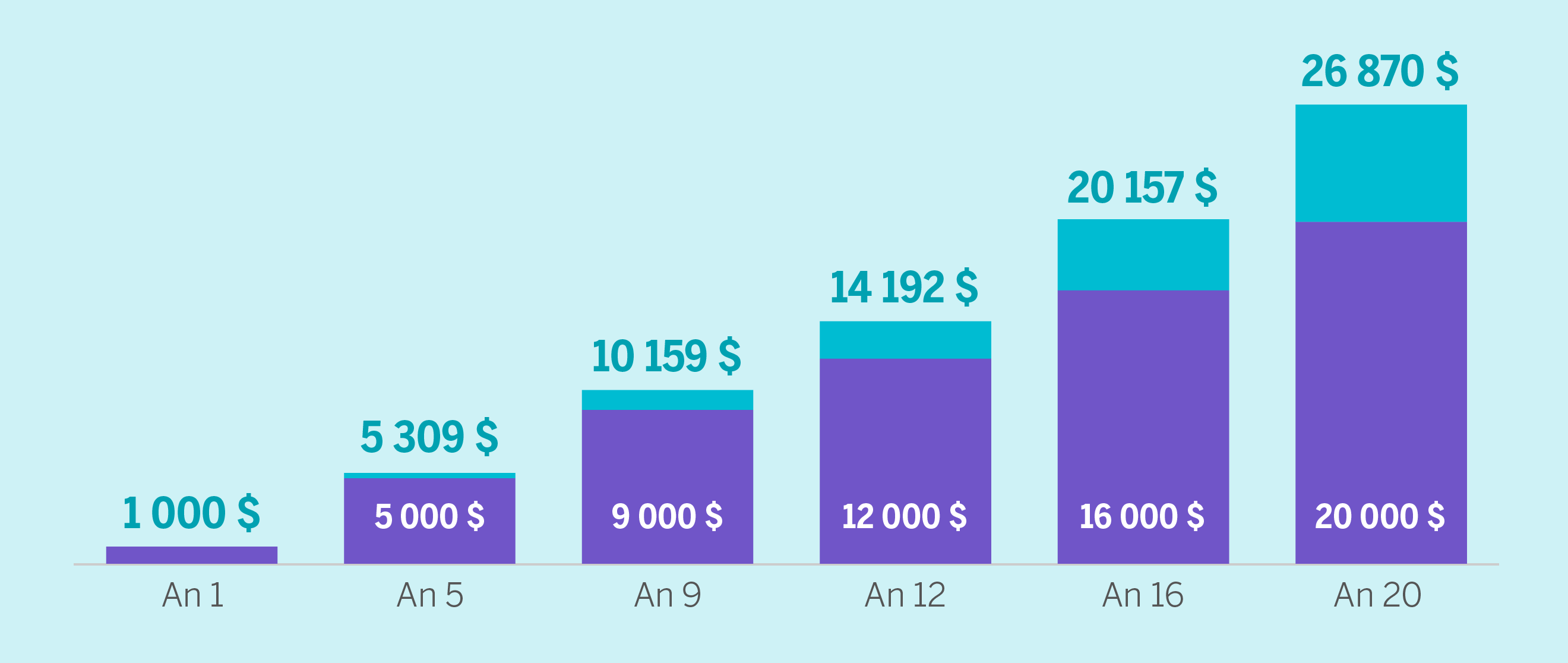

Par exemple, si vous cotisez 1 000 $ pendant 20 ans, vous aurez investi un total de 20 000 $. Disons que vous avez un rendement constant de 3 % par année pendant cette période, ces intérêts s'ajouteront au montant initial et fructifieront. Ainsi, au bout de 20 ans, vous auriez la somme de 26 870 $ dans votre REER, soit 6 870 $ de plus que le montant investi. Pour obtenir un résultat personnalisé, vous pouvez utiliser le calculateur de la valeur future des investissements du Fonds de solidarité FTQ.

Cotisez au REER de votre conjoint

Il est aussi possible de cotiser au REER de votre conjoint. Selon votre situation, il se peut que ce soit une stratégie intéressante de décaissement pour payer moins d'impôt une fois à la retraite. En effet, si votre revenu est largement supérieur à celui de votre conjoint, votre taux d'imposition sera probablement plus élevé que le sien. Grâce au fractionnement du revenu, vous pouvez répartir plus équitablement vos revenus de retraite et ceux de votre conjoint de façon à réduire la facture fiscale de votre couple. Pour y arriver, vous pouvez cotiser au REER de votre conjoint qui a un revenu inférieur.

REER : ce qu'il faut retenir

18 ans

C'est à partir de cet âge qu'une contribution annuelle peut dépasser 2 000 $.

71 ans

La date limite pour détenir un REER est fixée au 31 décembre de l'année de vos 71 ans. D'ici à cette date, vous pourriez entre autres choisir de transférer votre épargne dans un fonds enregistré de revenu de retraite (FERR).

18 %

C'est la part maximale du revenu gagné l'année précédente que l'on peut cotiser, jusqu'à hauteur de

32 490 $, le plafond pour l'année d'imposition 2025. Celui-ci peut varier selon certains

facteurs, notamment les droits de cotisation non utilisés les années précédentes ou les cotisations à un

régime de retraite.

2 mars 2026

C'est la date limite pour contribuer à son REER afin de réduire sa facture fiscale de 2025. Les cotisations suivantes permettront de réduire l'impôt à payer pour 2026.

Tout dépendant de votre situation, cotiser à un REER peut être avantageux tant sur le plan des économies d'impôt que vous pourriez réaliser que des bénéfices pouvant être générés sur votre épargne. Ainsi, un REER peut vous donner les moyens de réaliser vos projets. Si cotiser tôt permet de générer plus de bénéfices à long terme, il n'y a pas d'âge idéal pour commencer. Il n'est pas nécessaire d'avoir de grosses sommes à investir : il est toujours intéressant d'ajouter quelques dollars à ses réserves. Le Fonds de solidarité FTQ offre un service de retenue sur le salaire avec le REER+ qui peut vous aider à mettre de l'argent de côté et à prendre de saines habitudes d'épargne dans la gestion de vos finances personnelles.

Passion épargne : des cours pour apprendre à aimer l'épargne

Comprendre ses finances personnelles est à la portée de tous! C'est pourquoi on vous propose une série de cinq cours en format vidéo sur différents sujets, dont les intérêts composés, le budget, les véhicules d'épargne et les produits d'investissement.

Commencer les cours* Les montants calculés sont des estimations qui peuvent varier selon votre situation fiscale.

La souscription d'actions du Fonds de solidarité FTQ peut donner droit aux crédits d'impôt relatifs aux fonds de travailleurs. Les crédits d'impôt sont de 30 %, soit 15 % au Québec et 15 % au fédéral, et limités à un montant de 1 500 $ par année d'imposition, ce qui correspond à la souscription d'actions du Fonds de solidarité FTQ d'un montant de 5 000 $. Ces actions peuvent être détenues dans un REER au Fonds de solidarité FTQ et vous faire bénéficier des crédits d'impôt, en plus de la déduction REER à votre revenu. Ces actions peuvent également être détenues dans un compte hors REER au Fonds de solidarité FTQ. Dans ce cas, vous pouvez uniquement réclamer les crédits d'impôt. Ainsi, en souscrivant des actions du Fonds de solidarité FTQ détenues dans un REER au Fonds de solidarité FTQ, vous pouvez, selon votre situation fiscale, bénéficier d'économies d'impôt supplémentaires à la déduction REER habituelle. Le Fonds de solidarité FTQ utilise l'expression « REER+ » pour illustrer cet avantage fiscal bonifié.

Veuillez lire le prospectus avant de souscrire des actions du Fonds de solidarité FTQ. Vous pouvez vous procurer un exemplaire du prospectus sur le site Web fondsftq.com, auprès d'un responsable local ou aux bureaux du Fonds de solidarité FTQ. Les actions du Fonds de solidarité FTQ ne sont pas garanties, leur valeur fluctue et leur rendement passé n'est pas indicatif de leur rendement dans l'avenir.

FlexiFonds de solidarité FTQ inc.

Les parts des fonds FlexiFonds sont distribuées uniquement au Québec par FlexiFonds de solidarité FTQ inc., un courtier en épargne collective détenu en propriété exclusive par le Fonds de solidarité FTQ. FlexiFonds de solidarité FTQ inc. ne distribue les parts d'aucun autre fonds commun de placement. Un placement dans un fonds commun de placement peut donner lieu à des frais de gestion et autres frais. Veuillez consulter votre représentant inscrit en épargne collective et lire le prospectus et les aperçus du fonds avant de faire un placement. Les parts des fonds FlexiFonds ne sont pas assurées par la Société d'assurance-dépôts du Canada ni quelque autre organisme d'assurance-dépôts gouvernemental. Les parts des fonds FlexiFonds ne sont pas garanties, leur valeur fluctue fréquemment et leur rendement passé n'est pas indicatif de leur rendement dans l'avenir.